22년 미국 물가상승과 이에 따른 연준의 금리인상은 경제전반에 많은 영향을 미쳤고, 주식으로 대변되는 시장도 이를 피해갈 순 없었다. 바이오제약업계 역시 영향권 안에 있었으며, 이는 상장/비상장 기업의 가치와 투자, IPO, M&A, 비즈니스 딜에서 즉각 나타난 효과로 생생히 증명되었다.

미국 현지서 직간접적으로 겪은 것들과 향후 전망을 끄적여보겠다.

1. 거시 트렌드: XBI, M&A, IPO, 그리고 SVB

3Q22 이후로 XBI로 보여지는 바이오텍 업계는 어느정도 안정되고 있다. 하지만 코로나 특혜(?)로 많이 올랐던 XBI는 이후 코로나 종식과 금리인상의 영향으로 하락 추세였고, 지금도 안정됐다고는 하지만 2018년 수준이다. 그나마 2Q23에는 M&A가 조금 활성화되면서 지수를 끌어올렸다.

문제는 장이 좋을 때 너무 높은 가치로 상장했던 회사들이 고전하고 있다는 것이다. 주가하락은 물론이거니와 follow-on 투자가 힘들어져 결국 Chapter 11 즉 파산절차로 들어가는 회사도 많았다. Exosome 플랫폼의 선두주자였던 Codiak의 사례도 그렇다. 때문에 상장하지 않고 private으로 남는 것이 기업가치에 유리하다고 판단하여 최근 상장을 미루는 회사들도 많다.

2. Inflation Reduction Act

IRA도 너무나 큰 내용이라 꼭지를 따로 뺐지만, 바로 이전 글에서 다뤘고, 그 내용이 크게 변하지 않아 여기서는 생략한다. 이곳 미국에서는 요즘 포럼이든 심포지움이든 어딜 가든 IRA가 하나의 세션으로 자리잡고 많은 논의가 이루어진다. 그만큼 업계에서 인식하고 있는 중요도가 높다.

3. Business Development Deal

BD딜 즉 라이선싱딜의 파워게임에서 sell side보다 buy side 쪽에 조금 더 힘이 실렸다. M&A에서도 마찬가지다. 이는 불황속에서 기술이나 기업의 밸류가 낮게 책정되기 때문이다. 이 때문에 라이선싱딜에서는 buyer의 권리범위가 더 확대되는 경우도 발생하고 있다. 장이 좋을 때, 불과 3-4년 전만 하더라도 cell threapy든 gene therapy든 혁신기술을 보유하고 있는 바이오텍(seller)의 목소리가 컸다. 그러므로 빅파마(buyer)가 라이선스인을 하더라도 판권은 미국 이외의 국가로 한정되는 경우가 많았는데, 요즘은 미국판권도 빅파마가 가져가는 경우가 많아졌다고 한다. 그리고 최근 낮아진 기업/기술 밸류에 대한 양측의 의견이 달라서 협상이 결렬되는 사례도 많다.

4. VC 투자

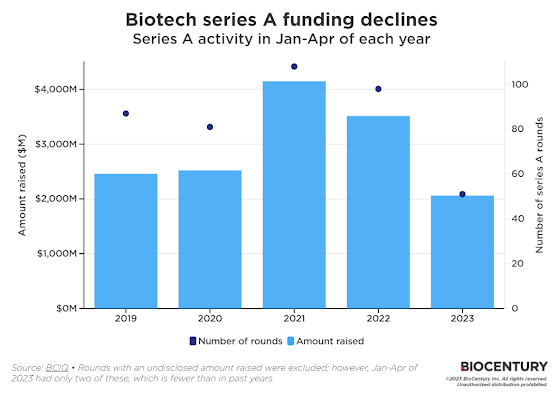

VC 즉 벤처캐피탈 투자 쪽은 아무래도 shifting from platform to asset이라고 표현하고 싶다(가끔 헷갈려 하는 분들이 있는데, 바이오제약업계에서 asset이란 말은 흔히 drug 제품으로 사용된다). CRISPR 같은 플랫폼이 각광을 받던 몇년 전에 비해 지금 장에서는 임상단계에 있는 drug pipeline (즉, asset)이 있는지 여부가 아주 중요해졌다. 보수적으로 바꼈다는 말이다. 같은 맥락에서 Series A 파이낸싱 즉, early stage 투자가 감소하고 있다. 아래 그림이 보여준다.

경험상 투자 협상 테이블에 들어가면 실제로 가장 민감한 안건은 기업가치이다. 장이 좋을 때 기업가치를 부풀려 놓은 상태에서 다음 라운드 펀딩 들어갈 때, 높게 책정된 기존가치를 지금 장에서는 인정하기가 쉽지 않기 때문이다. 그래서 step-up multiple이 1x로 고정되는 경우가 아주 많고, 아예 discount 되는 경우도 있다. 요즘, 그렇다.

그리고 투자자들은 피투자사에게 cash runway에 대해 많이 물어보고, 피투자사도 이를 늘리기 위해 경비 절감 계획을 투자자에게 상세히 전달한다.사실 여전히 펀드 조성은 잘 되고 있고, 업계에 현찰은 많다. 다만 지금 장에서는 임상 단계나 직전에 있는 기술이 탄탄한 업체들에 대한 몰빵이 이뤄지고 있다. 부익부빈익빈이 당분간은 지속될 것이고, 초기 단계의 혁신은 당분간 그 성장세가 주춤할 거라 본다.

여담이지만 한국 이야기도 꺼내보자면, 한국 VC 트렌드는 미국향인 것 같다. 요즘 미국에 공동투자 할 만한 건이 없냐는 연락을 종종 받는다. 그리고 실제로 한국 VC들이 미국에 있는 한국인이 창업한 미국바이오텍에 투자하는 건이 많아지고 있다. 이는 그간 한국에서 상장한 바이오업체들이 (엄청난 기업가치로) 상장 후 성공적인 행보를 보이지 못하거나 사기에 가까운 결과에 당착한 경우가 많아서다. 그래서 미국을 노린다. 개인적으로는 향후 2-3년 정도는 미국에 있는 한국인 창업 회사가 한국 VC들에게 투자 받기 매우 좋은 여건이 지속될 것 같다. 그 이후에는 한국 VC들도 여느 미국 VC들과 함께 미국업체들에게 투자하는 경우가 많아질 것이고, 이후에는 다시 한국으로 눈을 돌려 5년 후 정도에는 equilibrium이 형성되지 않을까 한다.

5. 바이오 기술 트렌드

작년 올해 최고의 키워드는 ADC다. Antibody-drug conjugate. 작년 ASCO에서 기립박수를 받은 주인공 Enhertu 역시 Daiichi Sankyo가 개발, AstraZeneca가 사온 ADC이다. 그 추세는 올해도 계속되고 있으며, 올해 가장 큰 M&A인 Pfizer의 Seagen 인수($43B)도 바로 ADC 기반의 항암제를 노린 것이다.

나는 이 ADC 트렌드를 '보수적 혁신'이라 부른다. Cell & gene therapy (CGT)로 대표됐던 최근의 혁신들이 약간 주춤해 짐에 따라 기존의 모달리티인 저분자화합물과 항체가 다시 부각된 측면도 없지 않고, 이 둘을 연결하여 만든 점진적 혁신의 산물인 ADC가 주목을 받고 있다.

하지만 여전히 학계와 스타트업에서는 CGT에 대한 연구개발이 활발하다. 특히 기존 CAR-T로 대표되는 세포치료제의 문제점과 CRISPR-Cas9으로 대표되는 유전자치료제의 문제점들을 해결하려는 시도가 키워드다. 투자할 때도 이런 허들극복의 차별성을 눈여겨 본다.

먼저 CAR-T의 경우 FDA에서 Kymriah와 Yescarta가 승인 받고 암환자들에게 매우 고마운 존재로 자리잡았지만, 기존 autologous 기법이 지니는 한계, 이를 극복하기 위해 allogeneic이 많이 시도 되고 있지만 이의 한계, 그리고 CAR-T의 태생적 한계들이 적잖이 드러났다. CAR-NK 같은 다른 종류의 면역세포를 이용하는 방법도 몇 년 전부터 떠오르고 있지만, 내가 꼽는 22/23년의 트렌드는 in vivo 다. 기존의 ex vivo CAR 요법에서 오는 한계를 in vivo로 공략하려는 업체들이 부상하고 있다. 물론 이를 위해서는 유전자편집툴과 이를 T세포나 조혈모세포로 전달할 수 있는 전달플랫폼이 중요하다. 자연스레 유전자치료제 이야기로 넘어가겠다.

유전자치료제는 Spark Therapeutics의 Luxturna 같이 유전자를 통으로 넣어주는 gene replacement 방법도 있지만, 최근에는 CRISPR 유전가가위와 같은 유전자편집이 많이 거론된다. 유전자편집툴은 2010년대에 가히 폭발적인 발전으로 엄청난 주목을 받았다. 1세대 CRISPR-Cas9, 2세대 base-editing, 3세대 prime editing, 4세대 gene insertion으로 내 마음대로 나눠봤는데 아마 업계에서도 큰 이견을 없을 것 같다(기존의 restriction enzyme이나 zinc-finger, TALEN 이후 시점 기준). 각 세대별로 많은 회사들이 있지만 지금은 이 회사들이 전부 1-4세대 기술을 모두 보유하며 진흙탕 전쟁으로 가는 추세다. 이런 편집툴도 중요하지만 내가 꼽는 키워드는 delivery이다. 목표한 기관, 조직, 세포로 제대로 약이 전달돼야만 편집을 하든 하기 때문이다. 앞서 in vivo CAR에서 다룬 것과 같은 맥락이다. 원래 AAV가 많이 쓰였고, 코로나 이후로 LNP가 부상했으며 지금은 virus-like particle (VLP) 등 새로운 플랫폼도 개발되고 있다.

AAV, LNP에 관심이 많아서 언제 기회가 되면 이것만 따로 다뤄보고 싶지만, 간단히 정리하면 AAV는 이 바이러스 캡시드 자체에 우리몸이 항체를 형성해버려서 재투여가 힘들고(혹은 이미 항체가 있는 사람들도 있어 첫투여조차 힘든 경우 있음), 또한 캡시드에 넣을 수 있는 유전자 사이즈가 4kb 정도 밖에 안된다는 한계가 있다. 이를 극복하기 위해 여러 합성생물학 업체들이 달려들고 있다. George Church랩에서 나온 Dyno Therapeutics가 선두주자이며, Ginkgo Bioworks도 최근 StrideBio를 인수하며 AAV 디자인에서 합성생물학 선수들이 어떤 역할을 할지 기대를 모으고 있다. AAV가 LNP에 비해 가지는 장점은 DNA를 잘 나르고(지금껏 개발된 LNP는 대부분 mRNA 전용), 이를 핵으로 전달시키는 효율이 높고(원래 바이러스가 그런 친구라서), 간 이외의 기관으로의 전달성이라고 본다. 내가 꼽는 AAV 키워드는 재투여(redosable)의 성공여부다.

LNP는 코로나로 인해 전 지구인을 대상으로 임상시험이 되어버렸다는 장점이 있다. LNP는 AAV 대비 여러 장점이 있지만 가장 큰 허들은 역시 target specificity다. 대부분 간으로 간다고 보면 된다. LNP가 간으로 가는 이유는 일단 IV(정맥)로 주사되면 간으로 혈류가 많이 가기도 하지만, LNP 자체가 지질이다 보니 간은 지질을 처리하는 곳이고, 무엇보다도 LNP는 혈류에 주입되면 혈중단백질이 LNP를 둘러싸며 코로나를 형성하는데 이때 ApoE라는 단백질이 상당히 많이 붙게 되고 이 단백질이 간세포의 LDL 수용체에 의해 LNP를 흡수되게 하기 때문이다. 이를 극복하기 위해 LNP에 다른 세포나 조직으로 가게 하는 ligand를 conjugate 시키거나 아니면 아예 지질 성분을 바꿔 다른 종류의 단백질코로나를 형성하게 하는 기술도 활발히 개발되고 있다. 혹은 LNP에 실리는 payload 자체에 특정 세포 specific promoter를 달아 그쪽에서만 발현되게 하는 연구도 많다. 어쨌든 키워드는 간을 넘어(extra-hepatic)다.

AAV랑 LNP는 정말 따로 한번 다뤄보려고 작년부터 생각 중인데, 너무 길어질 것 같아 엄두가 나지 않는다. 큰 맥은 짚은 것 같아 오늘은 여기까지.

이상 23년 상반기 기점 바이오제약업계의 트렌드를 시장부터 기술까지 간략히 살펴보았다. 내가 겪은 것들, 들은 것들, 읽은 것들을 바탕으로 작성한 거라 일부 왜곡된 정보가 있을 테다. 그래도 큰 틀에서는 이렇게 흘러가고 있다.